Dr. Fatih Cemil Özbuğday

TENVA Araştırma Merkezi Direktörü

Yıldırım Beyazıt Üniversitesi İktisat Bölümü

Yenilenebilir enerjinin iktisadında son derece önemli olmasına rağmen üzerinde oldukça az araştırma olan konulardan birisi de risktir. Risk terimi en genel haliyle gelecekte oluşabilecek potansiyel zararları ifade etmektedir. Toplumun riskten kaçınan bir yaklaşıma sahip olduğunu ve riski ya da belirsizliği azaltmayı istemesini öngörmek son derece makuldür. Aynı yaklaşımın yatırım kararlarında, daha özelde ise yenilenebilir enerji (YE) yatırımlarında da geçerli olması beklenmektedir.

Yenilenebilir enerjide yatırımcılar kararlarını alırken getiri ile beraber riski de göz önünde bulundururlar. Dolayısıyla enerji karmasında YE oranlarını artırmayı amaçlayan politikalar, YE yatırımları için yeterli getiriler sunmakla beraber ilgili riskleri azaltıcı tedbirleri de almalıdır. Örneğin YE proje finansmanında ve geliştirilmesinde riskleri azalttığı için, piyasa fiyatının üzerinde alım garantilerinin olduğu sistemlerin diğer araçların kullanıldığı sistemlere göre YE üretimini ve payını artırdığı görülmüştür.[1]

Yenilenebilir Enerji Yatırım Projelerinde Riskler

Peki, enerji yatırımı projelerinde hangi unsurlar risk oluşturabilir? Bununla ilgili birkaç maddeden söz edebiliriz:

Elektrik fiyatı riski: Elektrik fiyatının dalgalanması sonucu elektrik üreticilerinin nakit akımlarının oynaklık göstermesi.

Yakıt fiyatı riski: Elektrik üretmek için kullanılan yakıtın fiyatının oynaklık göstererek elektrik üretmenin maliyetini belirsiz kılması.

Yakıt tedariki riski: Bir enerji üretim tesisine yakıt tedarikinin güvenilir olmaması sonucu öngörülebilir bir elektrik üretiminin oluşmaması riski.

Talep riski: Sözleşmede belirtilen elektrik üretimi için yeterli talebin oluşmaması. Performans riski: Üreticinin sözleşmede belirtilen zamanda ve miktarda elektrik üretememesi.

Çevresel uyum riski: Çevre ile ilgili yasal düzenlemelerin ve bu düzenlemeler hakkında geleceğe yönelik belirsizliğin elektrik üreticilerine yüklediği risk.

Düzenleyici risk: Gelecekteki kanun ve düzenlemelerin üreticilerin getirilerini ve maliyetlerini değiştirmesi yoluyla oluşabilecek risk.

İletim sisteminden kaynaklanan riskler: Elektrik üreticilerinin iletim sistemine bağlanmada yaşayacağı sıkıntılardan kaynaklanan riskler.

Dengeleme riski: Piyasa katılımcılarının, uzlaştırma dönemi bazında enerji dengesizlikleri ve dengesizliklerinin uzlaştırılması için mali sorumluluğundan kaynaklanan riskler.

Finansal risk: Kur, faiz ve enflasyon gibi finansal ve ekonomik parametrelerde yaşanan olumsuz değişikliklerden kaynaklanan riskler.

Bütün bu sözü edilen risklerle ilgili nesnel ölçüler ışığında yatırımcılar risklerini en aza indirgemek için farklı tedbirler alabilir. Ancak bu noktada çok önemli bir husus da YE yatırımcılarının riskleri nasıl anladığı ve algıladığıdır. İktisat biliminin son yıllarda öne çıkan alt dallarından biri olan davranışsal finansın bu konuda söyleyeceği çok fazla şey vardır.

Davranışsal finans alanında yapılan araştırmaların temel sonuçlarından birisi de insanların sınırlı rasyonellik altında karar verdiğidir. Buna göre, yatırım kararlarının alınmasında esas olan risk ve getirinin nesnel ölçülerinden ziyade bilişsel faktörler tarafından şekillendirilen risk ve getiri algılarıdır. 2002 yılında Nobel İktisat Ödülü’nü alan İsrail asıllı Amerikalı psikolog Daniel Kahneman bu ödüle söz konusu olmuş çalışmalarında bu durumu bilimsel kanıtlarıyla ortaya koymuştur.[2], [3] Örneğin, bu çalışmalarda insanların karar alırken önlerine yeni bir bilgi geldiğinde buna karşı tutucu bir tavır takındıkları ve ellerindeki mevcut bilgiye karşı bir yanlılıkları olduğu gözlemlenmiştir.

Yenilenebilir Enerji ve Davranışsal Finans

Peki, davranışsal finansın bulgularının YE yatırımı ve politikasında ne gibi bir desteği olabilir? Eğer YE yatırımcılarının sınırlı rasyonellik altında kararlarını aldığını kabul edersek, bu durumda esas olarak düşünülmesi gereken risk düzeylerinin ve beklenen getirilerin algısıdır. YE alanında yatırım yapmadan önce her bir yatırımcının nesnel bir şekilde ifade edilen riski ve getiriyi değerlendirmesi aynı olmayacaktır. Bundan ötürü politika yapıcılarının yapması gereken sadece riski azaltmak ya da gerçekleşen getiriyi artırmak değil, aynı zamanda beklentileri yönetmektir. Örneğin, YE yatırımlarında risk-getiri algıları, sıklıkla değişen enerji politikaları tarafından olumsuz bir şekilde etkilenmektedir. Daha net bir ifadeyle, sıklıkla değişen enerji politikalarının yatırımcılardaki düzenleyici risk algısını yukarı çektiği ve bu yüzden YE yatırımcılarının yatırımdan kaçındıkları söylenebilir. Öte yandan devletin YE konusunda verdiği sağlam garantiler ve destekler, algılanan risk düzeyini azaltmakta ve özel sektörün YE yatırımına olumlu yönde katkılar sağlamaktadır.

Sınırlı rasyonellik perspektifinin üzerinde durduğu bir başka unsur da patika bağımlılığıdır. Buna göre geçmişteki deneyimler günümüz seçimlerini etkilemektedir. Örneğin, enerji sektöründe geçmiş deneyimler ve uygulanan iş modelleri, yüksek-karbon ekonomisini hâkim kılan bir yapıyı ve seçimleri beraberinde getirmekte, YE tercihlerinin yapılmasını zor ve maliyetli kılmaktadır.

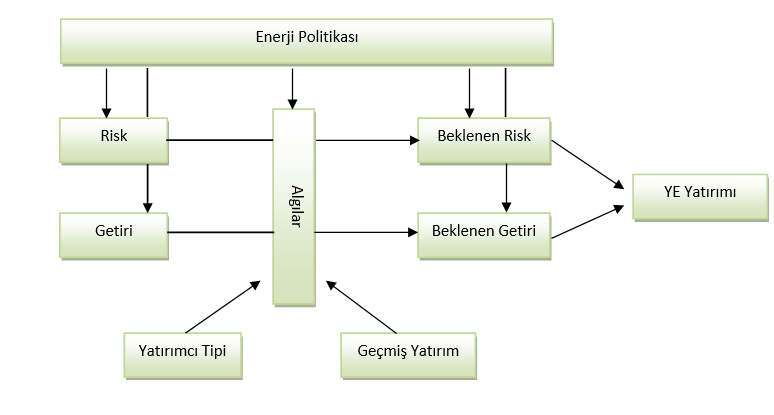

Şu ana kadar üzerinde durduğumuz yapıyı bir akademik çalışmadan uyarlanan aşağıdaki modelde gösterebiliriz.[4]

Figür 1: Yenilenebilir Enerji Yatırımının Şekillendirilmesi

Sınırlı rasyonellik üzerinde yeterince konuştuk. Peki, YE yatırımlarının genişletilmesinde sınırlı rasyonellik çerçevesinde davranışsal finans bize ne tavsiye ederdi? Temel tavsiye, politika yapıcılarının geçmişe duyarlı olmaları olurdu. Yatırımcıların geçmiş deneyimleri ışığında oluşan risk ve getiri algıları YE yatırım kararlarını belirlediğinden, enerji politikası yapıcılarının bu geçmişi iyi okuması gerekmektedir. Örneğin, anaakım enerji üreticilerinden alıştıkları iş modelinden vazgeçip tamamen farklı bir iş modeli temelinde YE yatırımlarında bulunmalarını beklemek çok gerçekçi olmayabilir. Bu enerji üreticileri risk ve getiri algıları değiştirilmediği sürece geçmiş yatırımlarına sadık kalacaklardır.

Bu noktada ilgili ve çok önemli bir soru da risk ve getiri algılarının nasıl değiştirileceği üzerinedir. YE yatırımlarında finansal karar alımında eğitim ve sektörün kanaat önderleri ile işbirliği gibi bazı hafif çözümler algıların değişmesine yardımcı olabilir. Ancak radikal bir değişiklik isteniyorsa ilk etapta güçlü bir uyarıcı gereklidir. Bu uyarıcı ise her ne kadar YE’yi aşırı ve müsrif bir şekilde destekler görünse de cömert ve kapsamlı alım garantileridir. Ancak böylesi bir araç, YE’de yatırımların genişlemesini sağlayabilir.

Son olarak, enerji piyasalarında YE’nin payının artırılması etkin politikaların yürütülmesinden geçer. Etkin politikaların tasarlanmasının ve yürütülmesinin ön koşulu da algıları yönetmeyi gerektirdiğinden, öncelikli olarak algıların ölçülmesi gerekmektedir. Algıların ölçülmesi de, yatırımcıların tercihlerini ve çekincelerini anlamakla mümkün olmaktadır. Türkiye’de de YE yatırımcılarının beklentilerini ve tercihlerini anlamaya yönelik böylesi bir çalışmaya ihtiyaç vardır.

-“This article has been prepared in Turkish”

Dr. Fatih Cemil Özbuğday

TENVA Araştırma Merkezi Direktörü

Yıldırım Beyazıt Üniversitesi İktisat Bölümü

Yenilenebilir enerjinin iktisadında son derece önemli olmasına rağmen üzerinde oldukça az araştırma olan konulardan birisi de risktir. Risk terimi en genel haliyle gelecekte oluşabilecek potansiyel zararları ifade etmektedir. Toplumun riskten kaçınan bir yaklaşıma sahip olduğunu ve riski ya da belirsizliği azaltmayı istemesini öngörmek son derece makuldür. Aynı yaklaşımın yatırım kararlarında, daha özelde ise yenilenebilir enerji (YE) yatırımlarında da geçerli olması beklenmektedir.

Yenilenebilir enerjide yatırımcılar kararlarını alırken getiri ile beraber riski de göz önünde bulundururlar. Dolayısıyla enerji karmasında YE oranlarını artırmayı amaçlayan politikalar, YE yatırımları için yeterli getiriler sunmakla beraber ilgili riskleri azaltıcı tedbirleri de almalıdır. Örneğin YE proje finansmanında ve geliştirilmesinde riskleri azalttığı için, piyasa fiyatının üzerinde alım garantilerinin olduğu sistemlerin diğer araçların kullanıldığı sistemlere göre YE üretimini ve payını artırdığı görülmüştür.[1]

Yenilenebilir Enerji Yatırım Projelerinde Riskler

Peki, enerji yatırımı projelerinde hangi unsurlar risk oluşturabilir? Bununla ilgili birkaç maddeden söz edebiliriz:

Elektrik fiyatı riski: Elektrik fiyatının dalgalanması sonucu elektrik üreticilerinin nakit akımlarının oynaklık göstermesi.

Yakıt fiyatı riski: Elektrik üretmek için kullanılan yakıtın fiyatının oynaklık göstererek elektrik üretmenin maliyetini belirsiz kılması.

Yakıt tedariki riski: Bir enerji üretim tesisine yakıt tedarikinin güvenilir olmaması sonucu öngörülebilir bir elektrik üretiminin oluşmaması riski.

Talep riski: Sözleşmede belirtilen elektrik üretimi için yeterli talebin oluşmaması. Performans riski: Üreticinin sözleşmede belirtilen zamanda ve miktarda elektrik üretememesi.

Çevresel uyum riski: Çevre ile ilgili yasal düzenlemelerin ve bu düzenlemeler hakkında geleceğe yönelik belirsizliğin elektrik üreticilerine yüklediği risk.

Düzenleyici risk: Gelecekteki kanun ve düzenlemelerin üreticilerin getirilerini ve maliyetlerini değiştirmesi yoluyla oluşabilecek risk.

İletim sisteminden kaynaklanan riskler: Elektrik üreticilerinin iletim sistemine bağlanmada yaşayacağı sıkıntılardan kaynaklanan riskler.

Dengeleme riski: Piyasa katılımcılarının, uzlaştırma dönemi bazında enerji dengesizlikleri ve dengesizliklerinin uzlaştırılması için mali sorumluluğundan kaynaklanan riskler.

Finansal risk: Kur, faiz ve enflasyon gibi finansal ve ekonomik parametrelerde yaşanan olumsuz değişikliklerden kaynaklanan riskler.

Bütün bu sözü edilen risklerle ilgili nesnel ölçüler ışığında yatırımcılar risklerini en aza indirgemek için farklı tedbirler alabilir. Ancak bu noktada çok önemli bir husus da YE yatırımcılarının riskleri nasıl anladığı ve algıladığıdır. İktisat biliminin son yıllarda öne çıkan alt dallarından biri olan davranışsal finansın bu konuda söyleyeceği çok fazla şey vardır.

Davranışsal finans alanında yapılan araştırmaların temel sonuçlarından birisi de insanların sınırlı rasyonellik altında karar verdiğidir. Buna göre, yatırım kararlarının alınmasında esas olan risk ve getirinin nesnel ölçülerinden ziyade bilişsel faktörler tarafından şekillendirilen risk ve getiri algılarıdır. 2002 yılında Nobel İktisat Ödülü’nü alan İsrail asıllı Amerikalı psikolog Daniel Kahneman bu ödüle söz konusu olmuş çalışmalarında bu durumu bilimsel kanıtlarıyla ortaya koymuştur.[2], [3] Örneğin, bu çalışmalarda insanların karar alırken önlerine yeni bir bilgi geldiğinde buna karşı tutucu bir tavır takındıkları ve ellerindeki mevcut bilgiye karşı bir yanlılıkları olduğu gözlemlenmiştir.

Yenilenebilir Enerji ve Davranışsal Finans

Peki, davranışsal finansın bulgularının YE yatırımı ve politikasında ne gibi bir desteği olabilir? Eğer YE yatırımcılarının sınırlı rasyonellik altında kararlarını aldığını kabul edersek, bu durumda esas olarak düşünülmesi gereken risk düzeylerinin ve beklenen getirilerin algısıdır. YE alanında yatırım yapmadan önce her bir yatırımcının nesnel bir şekilde ifade edilen riski ve getiriyi değerlendirmesi aynı olmayacaktır. Bundan ötürü politika yapıcılarının yapması gereken sadece riski azaltmak ya da gerçekleşen getiriyi artırmak değil, aynı zamanda beklentileri yönetmektir. Örneğin, YE yatırımlarında risk-getiri algıları, sıklıkla değişen enerji politikaları tarafından olumsuz bir şekilde etkilenmektedir. Daha net bir ifadeyle, sıklıkla değişen enerji politikalarının yatırımcılardaki düzenleyici risk algısını yukarı çektiği ve bu yüzden YE yatırımcılarının yatırımdan kaçındıkları söylenebilir. Öte yandan devletin YE konusunda verdiği sağlam garantiler ve destekler, algılanan risk düzeyini azaltmakta ve özel sektörün YE yatırımına olumlu yönde katkılar sağlamaktadır.

Sınırlı rasyonellik perspektifinin üzerinde durduğu bir başka unsur da patika bağımlılığıdır. Buna göre geçmişteki deneyimler günümüz seçimlerini etkilemektedir. Örneğin, enerji sektöründe geçmiş deneyimler ve uygulanan iş modelleri, yüksek-karbon ekonomisini hâkim kılan bir yapıyı ve seçimleri beraberinde getirmekte, YE tercihlerinin yapılmasını zor ve maliyetli kılmaktadır.

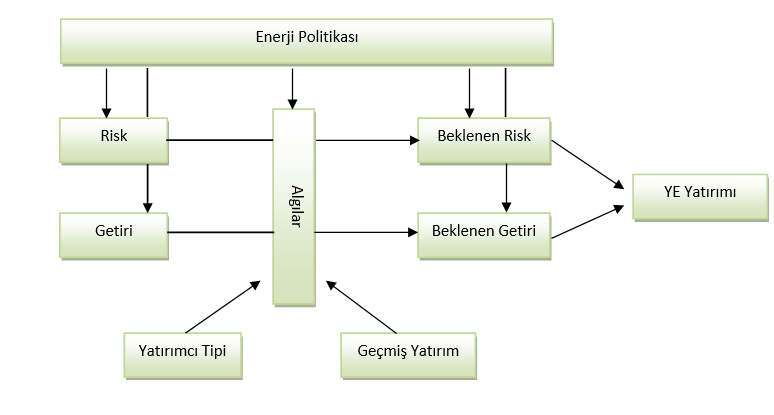

Şu ana kadar üzerinde durduğumuz yapıyı bir akademik çalışmadan uyarlanan aşağıdaki modelde gösterebiliriz.[4]

Figür 1: Yenilenebilir Enerji Yatırımının Şekillendirilmesi

Sınırlı rasyonellik üzerinde yeterince konuştuk. Peki, YE yatırımlarının genişletilmesinde sınırlı rasyonellik çerçevesinde davranışsal finans bize ne tavsiye ederdi? Temel tavsiye, politika yapıcılarının geçmişe duyarlı olmaları olurdu. Yatırımcıların geçmiş deneyimleri ışığında oluşan risk ve getiri algıları YE yatırım kararlarını belirlediğinden, enerji politikası yapıcılarının bu geçmişi iyi okuması gerekmektedir. Örneğin, anaakım enerji üreticilerinden alıştıkları iş modelinden vazgeçip tamamen farklı bir iş modeli temelinde YE yatırımlarında bulunmalarını beklemek çok gerçekçi olmayabilir. Bu enerji üreticileri risk ve getiri algıları değiştirilmediği sürece geçmiş yatırımlarına sadık kalacaklardır.

Bu noktada ilgili ve çok önemli bir soru da risk ve getiri algılarının nasıl değiştirileceği üzerinedir. YE yatırımlarında finansal karar alımında eğitim ve sektörün kanaat önderleri ile işbirliği gibi bazı hafif çözümler algıların değişmesine yardımcı olabilir. Ancak radikal bir değişiklik isteniyorsa ilk etapta güçlü bir uyarıcı gereklidir. Bu uyarıcı ise her ne kadar YE’yi aşırı ve müsrif bir şekilde destekler görünse de cömert ve kapsamlı alım garantileridir. Ancak böylesi bir araç, YE’de yatırımların genişlemesini sağlayabilir.

Son olarak, enerji piyasalarında YE’nin payının artırılması etkin politikaların yürütülmesinden geçer. Etkin politikaların tasarlanmasının ve yürütülmesinin ön koşulu da algıları yönetmeyi gerektirdiğinden, öncelikli olarak algıların ölçülmesi gerekmektedir. Algıların ölçülmesi de, yatırımcıların tercihlerini ve çekincelerini anlamakla mümkün olmaktadır. Türkiye’de de YE yatırımcılarının beklentilerini ve tercihlerini anlamaya yönelik böylesi bir çalışmaya ihtiyaç vardır.