Enerji Uzmanı Kenan SİTTİ

Enerji Uzmanı Kenan SİTTİ’yi Twitter’dan takip etmek için tıklayınız.

Bilindiği üzere, 5520 sayılı Kurumlar Vergisi Kanunu’nun 5. maddesinin 1/d/4 bendi uyarınca, gayrimenkul yatırım fonları veya ortaklıklarının (GYO) kazançları, Kurumlar vergisinden istisna tutulmuştur. 28/05/2013 tarihli Resmi Gazete’de yayımlanan “Gayrimenkul Yatırım Ortaklıklarına İlişkin Esaslar Tebliği (III-48.1)” (Tebliğ)’nin 4. maddesinde ise altyapı yatırım ve hizmetleri faaliyetleri de GYO tanımına dâhil edilmiş ve Kanun’da belirtilen vergi istisnasından faydalanılabilen sektörlerden olmuştur.

Bu yazımızda, EPDK tarafından tarifeleri düzenlemeye tabi olan elektrik ve doğalgaz dağıtım şirketlerinin altyapı-GYO Tebliği hükümlerinden yararlanıp yararlanamayacağı ve bu durumun tarifelere olan etkisinden bahsedilecektir.

SERMAYE PİYASASI KURULU TEBLİĞİ

Gayrimenkul Yatırım Ortaklıklarına İlişkin Esaslar Tebliği (III-48.1)’de altyapı-GYO şirketi aşağıdaki şekilde tanımlanmıştır:

a) 08/06/1994 tarihli ve 3996 sayılı Bazı Yatırım ve Hizmetlerin Yap-İşlet-Devret Modeli Çerçevesinde Yaptırılması Hakkında Kanunda tanımlanan sermaye şirketini veya yabancı şirketi,

b) Altyapı yatırım hizmetlerini ilgili mevzuatta düzenlenen diğer kamu-özel işbirliği veya özelleştirme modelleri çerçevesinde yürütecek şirketi,

c) Merkezi yönetim kapsamındaki kamu idareleri, sosyal güvenlik kurumları, mahalli idareler ve kamu iktisadi teşebbüsleri tarafından yürütülen altyapı yatırım ve hizmetlerini gerçekleştirmek üzere kurulan şirketi,

Altyapı yatırım ve hizmetleri ise: “10/12/2003 tarihli ve 5018 sayılı Kamu Malî Yönetimi ve Kontrol Kanununda düzenlenen merkezi yönetim kapsamındaki kamu idareleri, sosyal güvenlik kurumları, mahalli idareler ve kamu iktisadi teşebbüsleri tarafından yürütülen tarım, sulama, madencilik, imalat, enerji, ulaştırma, haberleşme, bilgi teknolojileri, turizm, konut, kültür, kentsel ve kırsal altyapı, belediye hizmetleri, kentsel dönüşüm, çevre, araştırma-geliştirme hizmetleri ile eğitim, sağlık, adalet, güvenlik, genel idare altyapısı ve benzeri yatırım ve hizmetleri ile bu yatırım ve hizmetlere ilişkin projeleri ve bunlara dayalı hakları” şeklinde tanımlanmıştır.

Bu itibarla, enerji piyasalarında faaliyet gösteren ve tarifeleri düzenlemeye tabi olan elektrik dağıtım şirketleri ve doğalgaz dağıtım şirketleri de altyapı-GYO şirketi tanımına dâhil olmuş ve EPDK’nın Başkentgaz için verdiği altyapı-GYO’ya dönüşüm izni kararı da bu durum için emsal teşkil etmiştir.

Bununla birlikte, ilgili Tebliğ’de münhasıran altyapı-GYO şirketleri için kısıtlamalar ve GYO şirketlerine göre uygulama farklılıkları da getirilmiştir. Bunların başlıcaları:

• Münhasıran altyapı yatırım ve hizmetlerinden oluşan portföyü işletecek ortaklıklar altyapı yatırım ve hizmeti ile ilişkili olmayan gayrimenkuller, gayrimenkul projeleri ve gayrimenkule dayalı haklara yatırım yapamazlar (Madde 4/3).

• Altyapı yatırım ve hizmetine yatırım yapmak üzere kurulan ortaklıkların aktif toplamlarının en az %75’i bu faaliyet kapsamında yapılan yatırımlardan oluşur ( Madde 5/2, Madde 6/1, Madde 24/1/a).

• Başlangıç sermayesinin veya çıkarılmış sermayesinin %25’i oranındaki paylarının halka arz edileceğinin veya nitelikli yatırımcıya satılacağının taahhüt edilmiş olması gerekir (Madde 6/2/h, Madde 11A/2-3),

• Altyapı-GYO tescilini takip eden 2 yıl içinde organizasyonlarını tamamlamaları ve aktif toplamın %75’inin altyapı yatırımlarından oluştuğunun belgelenmesi gerekir (hazırlık süresi – Madde 11A/1),

• Bu ortaklıkların paylarını halka arz yoluyla satabilmeleri için, çıkarılmış sermayenin;

200.000.000 TL’den az olması halinde, hazırlık süresinin (en fazla 2 yıl) bitimini takip eden iki yıl içinde,

200.000.000 TL ve daha fazla olması halinde en geç hazırlık süresinin (en fazla 2 yıl) bitimini takip eden dört yıl içinde,

Sermaye Piyasası Kurulu (SPK)’na başvurulması zorunludur (Madde 11A/2).

VERGİ AVANTAJININ TARİFE METODOLOJİSİNE ETKİSİ

Doğalgaz Dağıtım Şirketleri için Tarife Hesaplama Usul ve Esasları’nın 10 uncu maddesinin 2 nci fıkrasında Varlık Tabanına uygulanacak Nominal Makul Getiri Oranı (NMGO) aşağıdaki şekilde tanımlanmıştır:

NMGO = WACC = [kd x wd x (1-t) + ke x we] / (1-t)

NMGO : Nominal Makul Getiri Oranını,

Kd : Borç maliyeti oranını (%),

wd : Kaynaklar içerisinde borçların ağırlığını,

t : Kurumlar vergisi oranını (%),

ke : Özkaynak maliyeti oranını (%),

we : Kaynaklar içerisinde özkaynakların ağırlığı,

Benzer şekilde ‘Elektrik Piyasasında Gelir ve Tarife Düzenlemesi Kapsamında Düzenlemeye Tabi Unsurlar ve Raporlamaya İlişkin Esaslar Hakkında Tebliğ’in 14/3. fıkrasında “Kurum, sermaye varlıklarının fiyatlandırılmasına dair genel kabul görmüş yöntemler çerçevesinde; … sermaye getirisi beklentisini belirler.” hükmüne yer verilmiştir. Yukarıdaki formülün Ağırlıklı Ortalama Sermaye Maliyeti (WACC) hesabında genel kabul görmüş bir yöntem olması hasebiyle aynı formülün elektrik dağıtım tarifeleri için de geçerli olduğunu söyleyebiliriz.

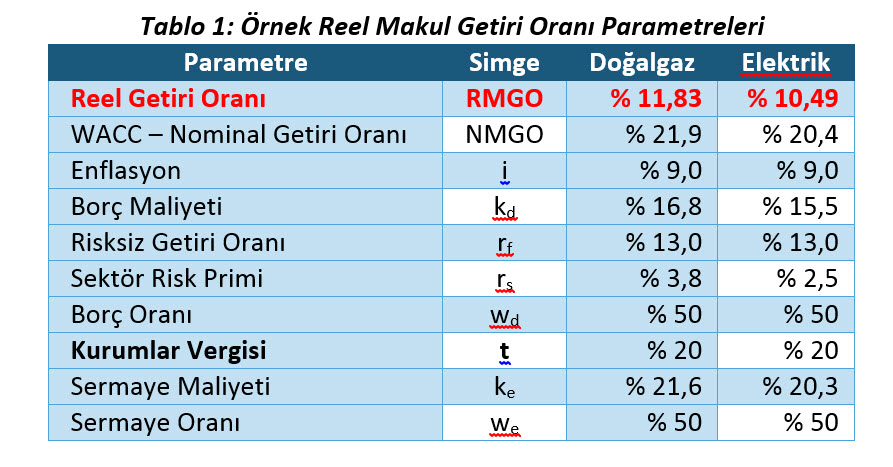

Formülden anlaşılacağı üzere, EPDK tarafından belirlenen Nominal Makul Getiri Oranı, Kurumlar Vergisi de dikkate alınmak suretiyle hesaplanan, Şirketin ağırlıklı ortalama sermaye maliyetidir. Mevcut durumda belirlenmiş olan %11,83 yıllık reel makul getiri oranına (%11,17 yıl ortası RMGO’ya) Tablo 1’deki örnek parametreler kullanılarak ulaşılabilir. Ancak bu parametrelerin EPDK hesaplamalarında kullanılan parametreler değil, örnek teşkil etmesi amacıyla belirlenmiş değerler olduğu bilinmelidir.

Tablo 1’deki örnek hesaplamada Kurumlar Vergisi Oranı “0” olarak alındığında doğalgaz dağıtım şirketleri için Reel Makul Getiri Oranı %9.35’e düşmektedir. EPDK tarafından belirlenen formül uyarınca, RMGO tarife hesaplamalarında kullanılmak üzere yıl ortası değeri olarak hesaplandığında ise, %8.93 olarak bulunmaktadır.

Tablo 1’deki örnek hesaplamada Kurumlar Vergisi Oranı “0” olarak alındığında doğalgaz dağıtım şirketleri için Reel Makul Getiri Oranı %9.35’e düşmektedir. EPDK tarafından belirlenen formül uyarınca, RMGO tarife hesaplamalarında kullanılmak üzere yıl ortası değeri olarak hesaplandığında ise, %8.93 olarak bulunmaktadır.

Benzer şekilde elektrik dağıtım şirketleri için belirlenmiş olan alternatif maliyet oranı, reel ve vergi öncesi %10.49 olup, vergi oranı %20 yerine %0 olarak alındığında %8.16’ya düşmektedir.

VERGİ TEŞVİKİ – TARİFE ÇATIŞMASI

Yukarıdaki bölümlerden görüleceği üzere, altyapı-GYO şirketleri bir taraftan %20 Kurumlar Vergisi istisnasından yararlanırken, öte taraftan EPDK tarife metodolojisinin uygulanması sonucu bu avantajlarını kaybediyor gibi görünmektedir. Kurumlar Vergisi (t) parametresi “0” olarak alındığında doğalgazda %11.83 olan reel makul getiri oranı (RMGO) %9.35’e, elektrik dağıtım şirketleri için ise %10.49’dan %8.16’ya düşmektedir. Benzer şekilde vergi yükü dikkate alınarak hesaplanan Abone Bağlantı Gelirleri de Kurumlar Vergisi oranından etkilenmektedir.

Bununla birlikte, EPDK tarife metodolojisi uygulamalarında mevcut durumda böyle bir sıkıntı bulunmamaktadır. Çünkü reel makul getiri oranı hesabında kullanılan Kurumlar Vergisi oranı, her bir şirket için ayrı ayrı değerlendirilmemekte ve genel çerçevede %20 olarak hesaba katılarak RMGO hesaplanmaktadır. Bu sebeple de herhangi bir şirketin vergi istisnasından yararlanması durumunda RMGO düşmemektedir. Öte yandan; EPDK tarife metodolojisinin bu konuda netleştirilmesi ve hesaplamalarda kullanılan Kurumlar Vergisi oranının, ülke genelinde uygulanan istisnasız Kurumlar Vergisi oranı mı yoksa dağıtım şirketlerinin yükümlü olduğu Kurumlar Vergisi oranı mı olduğu daha açık ifade edilmelidir.

Aksi takdirde şu şekilde bir çelişki oluşmaktadır: Tarife hesaplamasına göre, 100 TL yatırım yapan bir doğalgaz dağıtım şirketinin, bu yatırım karşılığında vergi ödemesinden sonra net 9.35 TL makul getiri elde etmesinin uygun olduğuna karar verilmiş ve ödeyeceği 2.48 TL’lik Kurumlar Vergisi de dikkate alınarak şirkete tarife yoluyla 11.83 TL verilmektedir. Peki, Kurumlar Vergisi “0” olduğunda yine 11.83 TL mi verilecektir yoksa 9.35 TL mi? Benzer şekilde; Kurumlar Vergisi %30’a çıkarıldığında, ilgili şirkete yine 11.83 TL mi verilecektir yoksa yeni vergi yükü de dikkate alınarak 13.60 TL mi?

Bu soruların mantıklı cevabı ve dikkate alınması gereken temel prensip, bir Kurumun herhangi bir sektörde uyguladığı bir teşvik veya cezalandırmanın başka bir Kurum eliyle yok edilmemesidir. Maliye Bakanlığı altyapı-GYO şirketlerine herhangi bir sebepten dolayı vergi avantajı sağlamışsa bu avantaj aynen ilgili firmalara yansıtılmalıdır. Aynı şekilde, dağıtım şirketlerine, sadece dağıtım şirketlerine münhasıran uygulanan bir ek vergi getirildiğinde ise bu yük yine olduğu gibi ilgili firmaların üzerinde bırakılmalı ve tarife metodolojisi kapsamına alınmamalıdır. Ancak genel uygulamalarda, örneğin vergi oranının bütün şirketler için artırılması veya azaltılması gibi durumlarda tarife rakamları yeni duruma göre güncellenmelidir.

Kısacası, EPDK dışındaki Kurumların genel uygulamaları sonucu oluşan etkiler tarife metodolojisine yansıtılmalı ancak münhasıran dağıtım şirketlerine yönelik yapılan teşvik/ceza uygulamaları tarife metodolojisine yansıtılmamalıdır. Aksi takdirde uygulanan teşvik veya cezanın bir anlamı olmayacak ve konumuzda olduğu gibi dağıtım şirketlerinin altyapı-GYO’ya dönüşmesinin bir nedeni kalmayacaktır.

SONUÇ

Gayrimenkul Yatırım Ortaklıklarına İlişkin Esaslar Tebliği (III-48.1) kapsamında ve EPDK’nın Başkentgaz için verdiği emsal karar doğrultusunda elektrik ve doğalgaz dağıtım şirketleri altyapı-GYO şirketi olabilmekte ve Kurumlar Vergisi istisnasından yararlanabilmektedir.

Bununla birlikte, Maliye Bakanlığı tarafından sağlanan bu vergi teşvikinin, EPDK tarife metodolojisine yansıması konusunda şüpheye düşülebilmektedir. Bu sebeple; ilgili mevzuatta reel makul getiri oranı hesabında ve vergi yükünün dikkate alındığı diğer hesaplamalarda, Kurumlar Vergisi oranının şirket bazındaki oranlar değil ülke genelinde uygulanan istisnasız Kurumlar Vergisi oranı olduğu belirtilmelidir.